1. Dolar Endeksi Yorumu

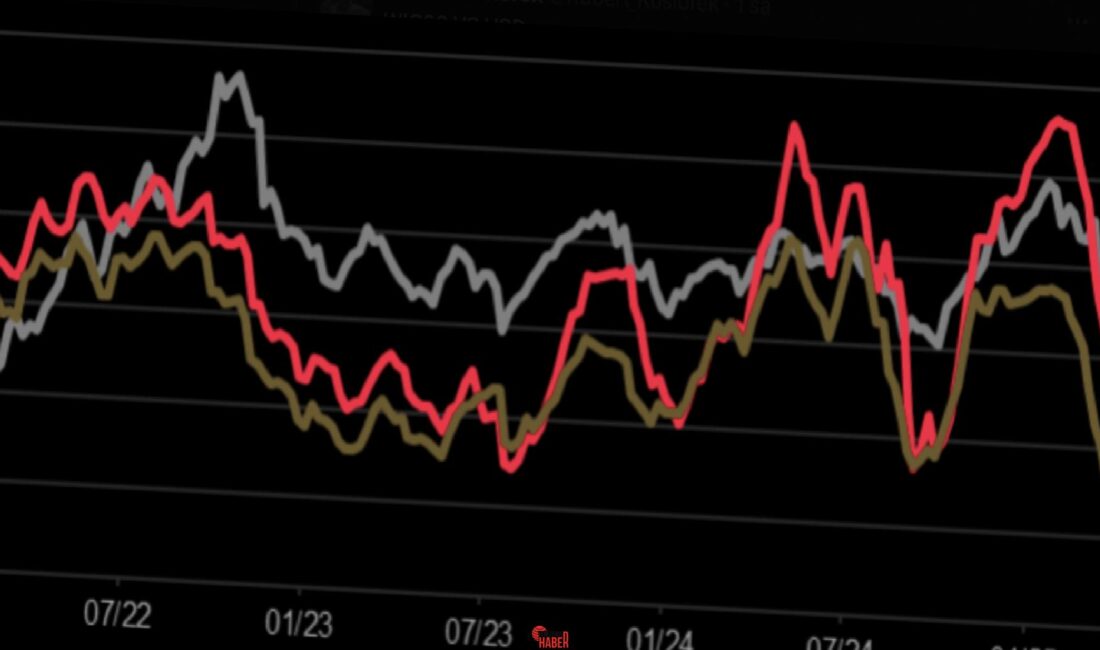

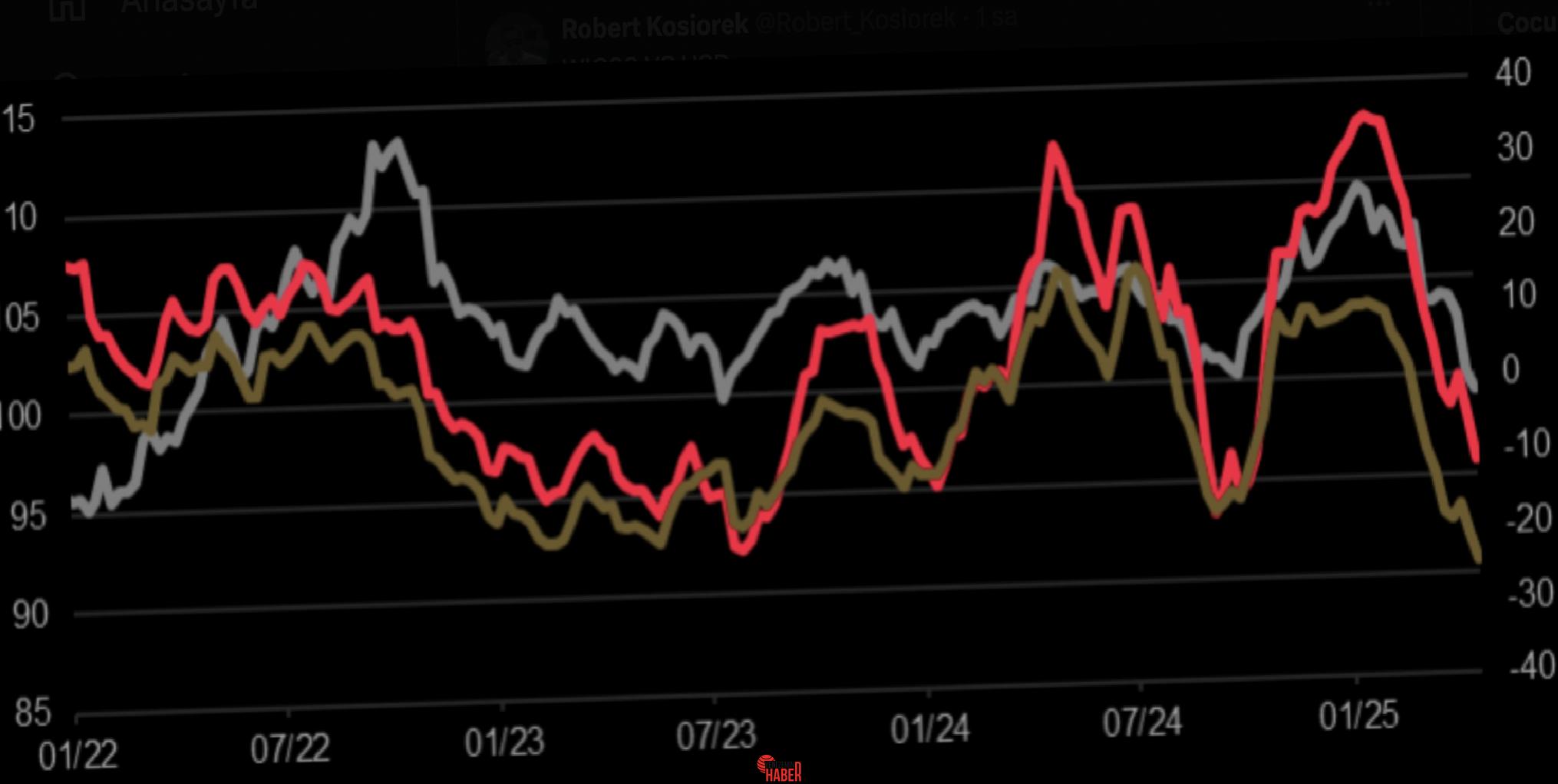

Société Générale tarafından derlenen data, 01/2022 ile 04/2025 periyodu için üç seriyi karşılaştırmaktadır:

Hem toplam USD hem de EUR + JPY karşısındaki USD durumları net kısa pozisyona geçmiştir; bu, son üç yılın en yüksek “dolar kısa” duruşudur.

Grafik, çok uzun yahut çok kısa birikimlerinin akabinde DXY’de taraf değişimlerinin sık yaşandığını göstermektedir (ör. 07/22 zirvesi, 07/23 dibi). Mevcut negatif yığılma, dolar için kısa sıkışması (short squeeze) potansiyelini artırmaktadır.

Euro ve yen lehine agresif konumlanma, faiz farklarının daralacağı ya da Fed’in süratle gevşeyeceği beklentisine dayanmaktadır. Beklentinin gerçekleşmemesi yahut jeopolitik/likidite şokları USD’de güçlü alıcı konfigürasyonuna taban hazırlayabilir. Bahisle ilgili en kıymetli gelişme 7 Mayıs 2025 tarihinde açıklanacak olan Fed faiz kararı olacaktır.

Altın Fiyatlarında Güçlü Dolar Zıt Tesiri ve İnançlı Liman Talebi

ABD Doları’ndaki net kısa durumların artış göstermesi, altın fiyatları üzerinde direkt üst istikametli bir baskı oluşturmaktadır. Doların zayıflaması, altının dolar cinsinden fiyatını artırmakta ve böylece altın yatırımına olan talebi teşvik etmektedir. Tarihî olarak misal durum değişimlerinin yaşandığı devirlerde altın, inançlı liman statüsünün ötesinde, spekülatif bir araç olarak da güçlü performans sergilemiştir.

Ancak durumların çoklaşması, bu yükselişin kırılganlığını da artırmaktadır. Dolar durumlarında sıkışma yaşanması halinde – yani yatırımcıların tıpkı anda dolar alımına yönelmesiyle oluşacak “short squeeze” durumunda – altın fiyatlarında ani düşüşler yaşanabileceği kıymetlendirilmektedir. Bilhassa spekülatif olarak alınmış uzun altın durumlarının ağır olduğu devirlerde bu cins geri çekilmeler daha bariz hale gelebilmektedir. Bu nedenle altın fiyatlarındaki yükseliş eğiliminin sürekliliği, hem doların seyrine hem de yatırımcı davranışlarındaki muhtemel istikamet değişimlerine bağlı kalmaktadır.

2. S&P 500 Endeks Yorumu

Endeks İçin Kur Avantajı ve Kırılganlık Bir Arada

Piyasanın büyük oranda birebir istikamette durum aldığı, yani doların düşeceği beklentisiyle hareket edildiği bir ortamda, ani taraf değişimleri yaşanma riski yükselmektedir. “Crowded trade” olarak isimlendirilen bu durumlarda, küçük bir haber akışı ya da faiz patikasıyla ilgili değişiklik, dolarda süratli bir yükselişe neden olabilmekte ve pay senedi piyasasında sert düzeltmelere yol açabilmektedir. Bilhassa ABD Merkez Bankası’nın faiz patikasına ait “daha uzun süre yüksek faiz” iletisi vermesi, pay senedi piyasası üzerinde baskı oluşturmaktadır. Bu nedenle S&P 500’de görülebilecek kazanımların sonlu kalma riski taşımakta olduğu bedellendirilmektedir.

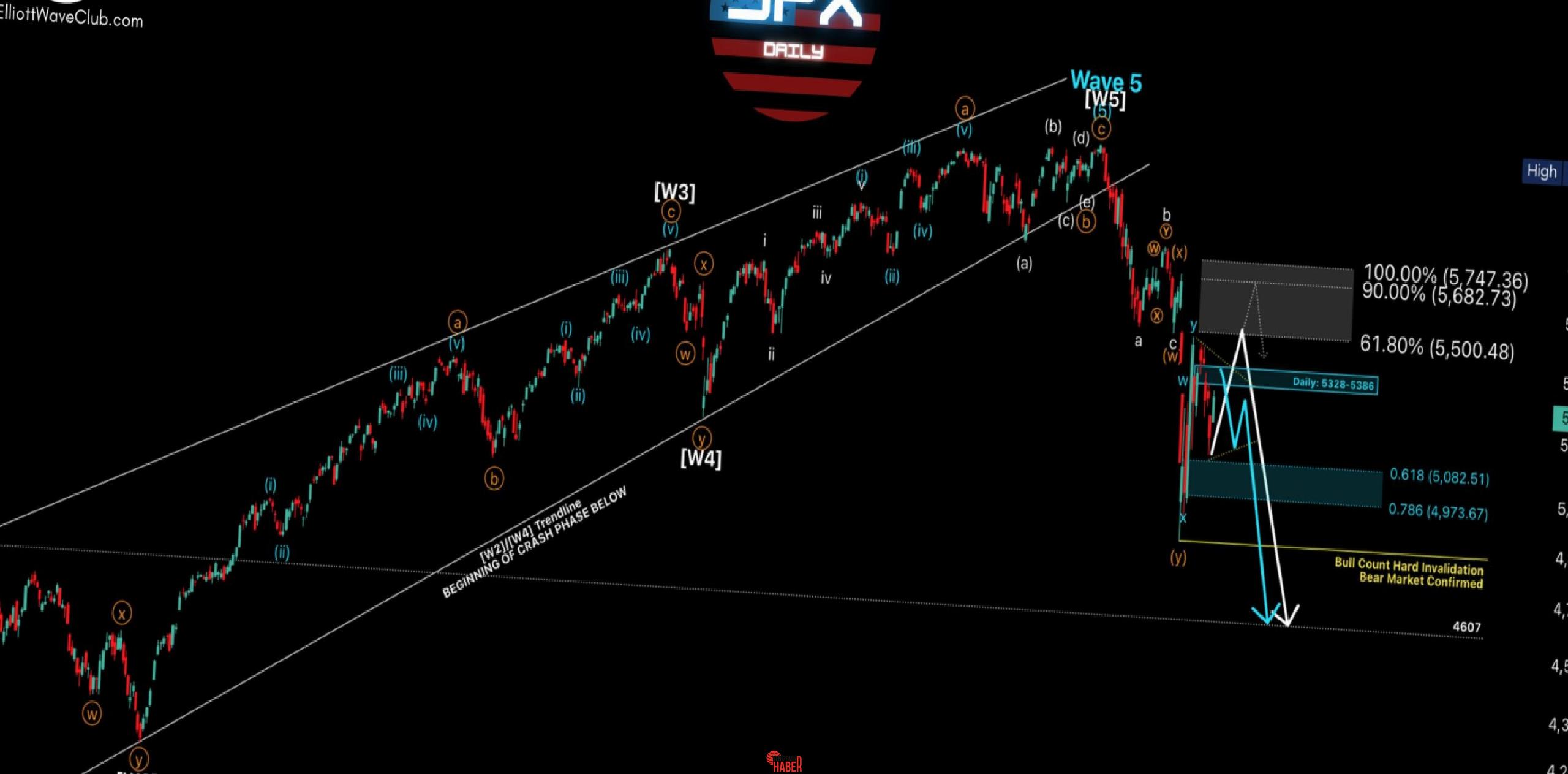

2.1 Olumsuz Senaryo

Yukarıdaki grafik, Elliott Wave Club tarafından hazırlanmış olup, S&P 500 endeksine ait 5 dalgalı bir yükselişin tamamlandığı ve artık düzeltme (kırmızı oklarla gösterilen) sürecinin başladığı varsayımına dayanmaktadır. Grafiğe nazaran 5.dalga tamamlanmış durumda ve [W5] işaretiyle gösterilmiştir. Düşüş, (a)-(b)-(c) yapısı içinde gelişiyor; bu, bir düzeltme dalgasının klasik yapısını temsil eder. Fibonacci geri çekilme düzeylerine nazaran:

%61.8 düzeltme düzeyi: 5.500

%100 düzeltme amacı: 5.747

Kısa vadeli bir reaksiyon rallisi (beyaz çizgi) ile fiyatlar tekrar 5.682–5.747 bandına kadar yükselebilir. Akabinde bu bölgeden bir düşüş ile 5.082 – 4.973 – 4.607 düzeylerine kadar gerileme gözlemlenebilir.

Nasdaq Composite – Omuz Baş Omuz ve Genişleyen Üçgen Formasyonu

Yukarıdaki grafikte Nasdaq endeksinde iki adet kalıp görülmektedir: Omuz-Baş-Omuz (Head and Shoulders) ve Genişleyen Üçgen (Broadening Wedge).

Grafikte Head & Shoulders yapısı yer almakta ve fiyatlar şu an 4. dalga taban düzeyinden toparlanmış durumdadır.

Grafik iki farklı senaryo sunmaktadır:

Boğa senaryosu (siyah çizgi): Fiyatlar üçgenin üst bandını kırarak yeni tepeler yapabilir.

Ayı senaryosu (mavi kesikli çizgi): Sağ omuz tamamlandıktan sonra büyük bir düşüş trendi başlayabilir. Bu yapıya nazaran maksat bölge: 13.000 bölgesidir.

Sağ omuzun tamamlanma basamağında olması, düşüş senaryosunun teknik açıdan daha güçlü olduğunu göstermektedir. Genişleyen üçgen formasyonunun alt bandı kırılırsa, çok daha sert satışlar beklenebilir.

2.2 Olumlu Senaryo

Doların zayıflaması, çok uluslu Amerikan şirketlerinin bilanço ve gelir tablolarına olumlu yansımalar getirmektedir. Yurt dışı gelirleri yüksek olan kesimlerde – bilhassa teknoloji ve sıhhat alanında faaliyet gösteren şirketlerde – dolar zayıflığı, kur farkı avantajı ile kârlılık oranlarının yükselmesine neden olmaktadır.

Bunun yanında, global risk iştahında artışa yol açabilecek bu gelişme, gelişmekte olan piyasalara yönelimi artırmakta ve ABD pay senetlerine olan talebi de desteklemektedir. Kelam konusu olumlu tesir, döviz bazlı getiri arayışı içinde olan yatırımcıların portföy çeşitlendirme davranışlarını şekillendirmektedir.

Yukarıdaki grafikte TOBO formasyonu yer almaktadır. TOBO düşüş sonrası oluşan dönüş sinyali olarak bilinir. Hacimli bir kırılımla TOBO boyun çizgisi üst geçilirse maksat: 5.400 ve üstü olabilir. Momentum artışıyla birlikte üst istikametli trend ivmelenebilir.

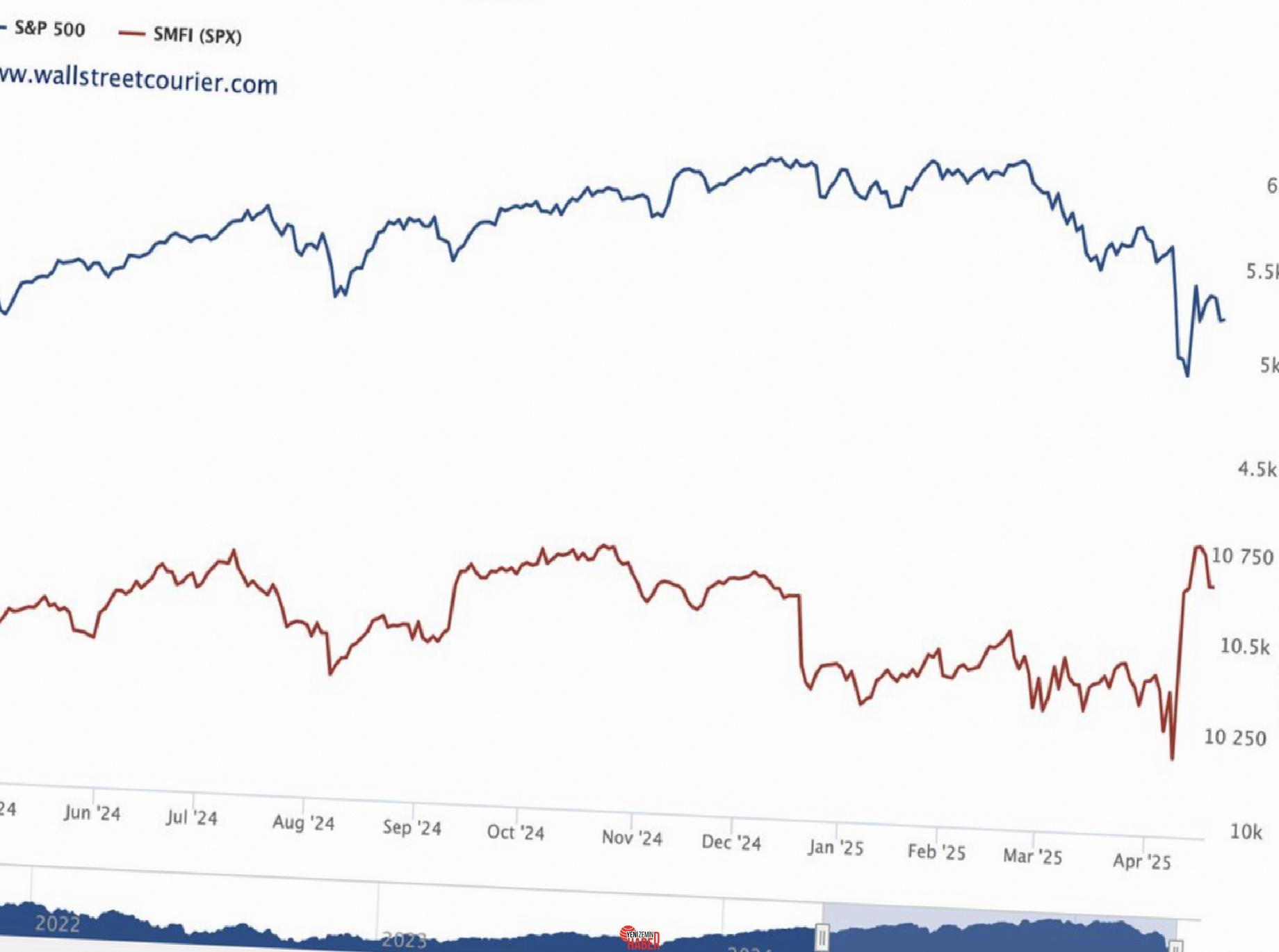

Yukarıdaki grafik, S&P 500 Smart Money Flow Index (SMFI) ile S&P 500 fiyat endeksi (SPX) ortasındaki ilgiyi göstermektedir. Grafikteki bilgiler, bilhassa son haftalarda Smart Money (akıllı para) hareketlerinde sert bir sıçrama yaşandığını ortaya koymaktadır. Bu durum tarihî bağlamda piyasa tabanlarıyla örtüşebilecek bir sinyal olarak bedellendirilmektedir.

Smart Money Flow Index (SMFI), profesyonel yatırımcıların alım-satım davranışlarını yansıtır ve bilhassa günün sonunda yapılan süreçlere yük verir. En dikkat cazibeli gelişme, son haftalarda yaşanan sert üst taraflı sıçramadır. Bu çeşit sıçramalar daha evvel 2009, 2011, 2018 ve 2022 üzere piyasa tabanlarına yakın periyotlarda de görülmüştür.